読んでレビューしていきます。

なお、続編記事も書いておりますので本記事閲覧後に是非ご一読ください↓

🔻この記事がいいね!と思ったらYouTubeのチャンネル登録🔔&高評価👍もお願い致します(_ _)

□■もくじ■□

- はじめに

- 第1章 サラリーマン投資家でも資産1億円

- 第2章 株は新高値で買え!–新高値ブレイク投資術のキホン①

- 第3章 ビッグチェンジを探せ!–新高値ブレイク投資術のキホン②

- 第4章 ここを押さえておけば勝率が上がる–新高値ブレイク投資術の実践①

- 第5章 私の買い方、売り方を教えます–新高値ブレイク投資術の実践②

- 第6章 どんな相場でも勝つ投資、負けない投資

- i適時開示で情報をキャッチ

- おわりに

はじめに

DUKE。さんとは

テクノファンダメンタル派の成長株投資家。米国公認会計士。慶應義塾大学を卒業後、東証1部上場企業に入社。以来、管理会計、経営計画に長く携わり、経営陣への収益分析報告の責任者を務める。2003年、本格的に株式投資を始める。手痛い大失敗を繰り返すも、ライブドアショック、リーマンショックを乗り越える。2014年、株式投資での累計利益が1億円を突破。2016年、年収億超えを達成し会社員を卒業。家庭では3児のイクメンパパ。好奇心が旺盛で、旅行、新しいこと、楽しいことが大好き。将来、宇宙旅行にも行く予定。公益社団法人チャンス・フォー・チルドレン サポート会員。個人投資家に役立つ情報発信を目指して、ツ イッターやブログを更新中。著書に『1勝4敗でもしっかり儲ける新高値ブレイク投資術』(東洋経済新報社)、DVDに『深掘り 新高値ブレイク投資術」(パンローリング)がある。

「新高値をつけた銘柄を買って、さらに高値で売る」

米国の著名投資家ウィリアム・オニールの投資法をもとにしたもの

チャートを利用して成長株を探し出して、会社のビッグチェンジ(新製品、新業態、新事業、新経営陣による大変革など)の波、ひいては、株価の大波に乗るというやり方です。

株価は新高値を上抜けると、それ以前に投資していた人たちはみんな、含み益を得てハッピーな状態になり、売りたい人が激減します。すでに売りたい人は売ってしまっているので、抵抗らしい抵抗もなくなります。だから、株価が急上昇していくことが多いのです。

⏬ ウィリアム・オニール氏の著書

こつこつドカン!を目指す投資術

毎日、30分程度の作業で、2倍、3倍、ときには10倍以上に大化けする銘柄を探します。

負けたときに損失を大きくしない

新高値をブレイクするとても強い株だけに投資しますので、負けた株の損失が大きくなければ、トータルで儲けることができるのです。

第1章 サラリーマン投資家でも資産1億円

失敗はそこであきらめれば失敗ですが、あきらめなければ成功の元になります

流動性の極めて低い株は売買しないこと

1銘柄あたりの買い付け総株数は、原則、1日あたり25日移動平均出来高の20%を上限とする

成長株を主体にしたテクノファンダメンタル投資

株価は、会社のファンダメンタルを通常6〜12カ月先を織り込みに行きます。したがって、将来大きく業績を伸ばす会社の株式に投資することで、株価上昇の恩恵に浴することができるのです。

新高値を抜けると、それ以前に投資していた人たちはみんな、含み益になるので、ハッピーな状態になり、売りたい人が減ります。そこに達するまでに、何らかの事情で売りたい人や、以前に高値で買って、ようやく戻ってきたから売りたいという「やれやれ売り」の投資家も一掃されています。

飛行機が離陸してから、上空に向かい雲を下から上へ突き抜けたときのように、一気に視界が開け、雨などの抵抗もなくなり、気流に乗って何もない青空の上を順調に進むかのように、株価が上昇していくのです。

新高値の節目を上にブレイクする度に買い増していきました。

ニコラス・ダーバス

「一度に10種類の銘柄を短期間で売買するよりも、むしろ値上がりしている1銘柄を長期間保有すべきだ」

私の投資術は集中投資です。最大保有銘柄数は5銘柄です。本当によく知っている、本当に優れた銘柄だけに、集中的に資金を投入していったのです。

⏬ ニコラス・ダーバス氏の著書

第2章 株は新高値で買え!–新高値ブレイク投資術のキホン①

私はまずテクニカル分析を重視します。テクニカル的に良さそうな銘柄を株価チャートなどから見つけ出し、次にその銘柄のファンダメンタル面を調べてから、最終的な投資判断を下します。

株式投資で儲けるための最大のコツ

テクニカルを優先させる理由を一言でいうと、株式投資は美人投票だからです。

株式投資で儲けるための最大のコツは

最安値で買うことではなく、買った株を最短期間で、自分の買い値を大幅に超える株価で売ること。

機関投資家などの大口の資金が流れ込んで、動意づいている銘柄に乗ることです。

「新高値」の期間は

おおよそ過去1年程度。できれば、過去2年の値動きのなかで高値を取ってきた銘柄に注目するのが理想

過去1年だと、「株探」のようなサイトで簡単に検索できるので、過去1年間の高値で考えたほうが作業も楽ですし、十分に高いパフォーマンスを上げる銘柄を見つけることもできます。

詳しくは下記に記載のスクリーニング方法をご覧ください。

なぜ「新高値」に注目するのか

新高値銘柄に注目する理由は、一言でいうと、その会社に何か大きな変化が起こっている可能性があるからです。

過去1年、なかなか抜けなかった高値を更新してきたということは、その会社の業績がすでに新たな局面に入っているか、その変化を先取りしている可能性が高いのです。

また、過去2年の高値を抜いてきた場合は、より大きく会社が変革している可能性が高いと考えられます。

第3章 ビッグチェンジを探せ!–新高値ブレイク投資術のキホン②

インパクトの大きさが株価を上昇させる

PERの低い銘柄に投資して、「どうして安く買ったのに、株価が上がらないのだろう」などと言っている人がいますが、それは当然のことです。低PERで放置されているのは理由があります。それは成長性が低いからです。つまり変化していないからです。結果、割安水準で買ったのに、株価がほとんど動かない「割安株の罠」(バリュートラップ)にはまります。

大事なことは、会社のビッグチェンジがどれくらい業績にインパクトを与えるのかを考えることです。インパクトが大きければ大きいほど、株価の上昇率も大きくなります。

私の場合は、おおよそですが、時価総額500億円以下の会社を投資対象としています。

もちろん、時価総額が1000億円の会社でも、大ヒット商品を出して、すぐにでも株価が2倍になりそうであれば投資します。IPOして10年以内の、成長段階にある中小型株に注目しておくのがいいでしょう。

「株探」で具体的にスクリーニングする方法

①株探HPへ

②「株価注意報」をクリック

③「本日、昨年来高値を更新した銘柄」をクリック

「年初来」の定義例

2016年3月31日時点では、2015年1月1日〜2016年3月31日まで

2016年4月1日時点からは、2016年1月1日〜2016年4月1日まで

大きな値動きの銘柄を毎日チェック

直近1ヶ月の日足チャートを見ると、その銘柄が最高値を更新し続けているのか、それともまさに今日、短期的な安値から2週間ぶりに高値をとってきたのか、といった直近の情報が見てとれます。

探しているのは、大きな変革を起こしつつあるビッグチェンジ銘柄ですから、突然、大陽線を引いたり、ストップ高した銘柄などが特にチェック対象となります。

ボックス圏を抜けてきた動きや、「カップウィズハンドル」から上値ブレイクした強い動きを探せます。基本的に保ち合い状態から、出来高を伴って新高値を上方にブレイクしてきた株が、テクニカル的に有望と考えられます。

株式投資は、できるだけ初動をとらえることで成功の確率を上げ、精神的な優位性と大きな儲けを手に入れることができます。大きな値動きをしてきた銘柄や1日の株価上昇率ランキングの上位銘柄を日々チェックしていると、報われるときが必ずきます。

他の投資家の目線でストーリーを考えよう

ビッグチェンジ銘柄のなかには、いわゆる思惑だけで急騰した銘柄もけっこう含まれています。そのときのテーマ性だけで買われて急騰し、ファンダメンタルが伴わなかった銘柄も多くあります。私はこのような思惑株、テーマ株でも、投資の対象として含めるべきだと考えています。

重要なことは、あなた以外の他の投資家がどう考えるか、ということです。

なぜなら、株式は美人投票だからです。他の投資家が、後からどんどん追随して買ってくれるような展開になりそうかどうかを考えるのです。「人々の未来に対する想像力をかきたてることによって、上昇するような株」を探すのです。

第4章 ここを押さえておけば勝率が上がる–新高値ブレイク投資術の実践①

上昇する株はボックスを積み上げる

株価はいったんトレンドを形成すると、しばらく持続する傾向があります。上昇トレンドでも下降トレンドでもそうです。トレンドを描く株式は、一連のボックスのなかで上下に変動しながらボックスを固め、そしてあるとき、ボックスの上限を飛び越えて、次のボックスを形成します。

ボックスを見るときは

日足チャートで短期(過去1年程度)の値動きを確認しながら、週足チャートで中期(過去2〜3年)の値動きを同時に見ていくといいでしょう。

ローソク足と出来高の傾向

基本的に強い段階にある株式のチャートは、陽線のときに出来高が増え、陰線のときには出来高が減ります。

逆に、弱い段階にあるときは、陽線のときには出来高が少なく、陰線のときに出来高が増える傾向があります。

チャートの見方はこの5つだけマスター

①保ち合いの期間が長い

②保ち合いの値幅が狭い

③カップウィズハンドルを形成する

④新高値ブレイク時に出来高が急増する

⑤新高値ブレイクの初期に買う

業績チェックはこの4つをマスター

①1年ごとの業績の安定性を見る

過去3〜5年程度の経常利益成長が安定的かどうか

経常利益を重視する理由は、税効果の影響や、一度きりの特別損益の影響を排除して、会社の実質的な実力を見るためです。

目安としては、おおむね年率で5〜10%以上を維持しており、途中の年で大幅減益がないことがポイントになります。

また、経常利益が安定成長していても、当期純利益に至る段階で恒常的に大幅に利益が減っている会社も除外します。これは毎年、多額の特別損失を計上している可能性が高いためです。

②直近1〜2年の経常利益の伸びを見る

「直近1〜2年の経常利益が20%以上伸びているか」に注目します。

ただし、これについては、必ずしも過去1〜2年ともに年率20%の利益成長を達成したことを絶対条件にする必要はありません。あくまで、目安程度に留めておき、柔軟に会社の業績を見ましょう。

ちなみに私は、30%以上の成長が持続できる会社をいつも探しています。

③四半期の経常利益と売上高の伸びを見る

業績を見る上で、この点が最も重要になります。

見るポイントは、直近2〜3四半期の経常利益の前年同期比が20%以上、売上高が10%以上伸びているかです。さらに強調したいのは、直前3カ月の四半期業績が最も重要視されることです。

四半期業績についても株探HPで見ることができます

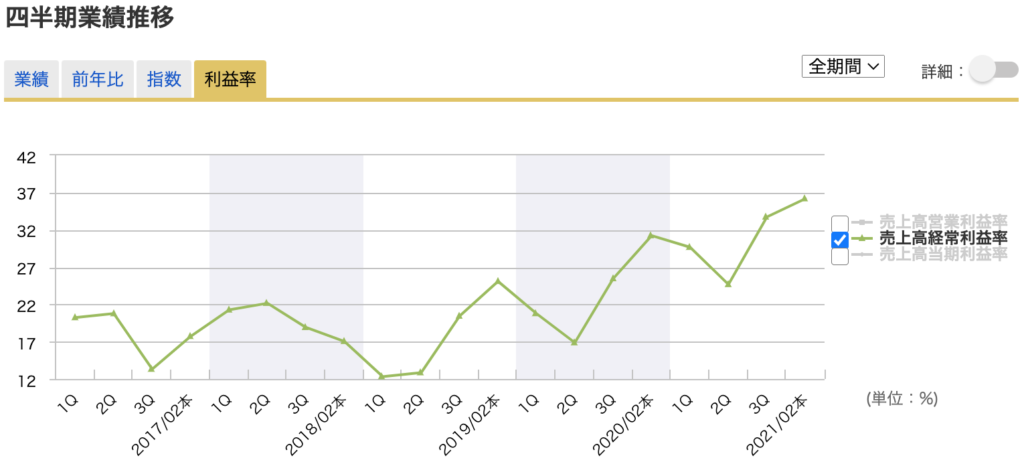

④売上高経常利益率の伸びを見る

経常利益、利益率、売上高が2〜3四半期連続で伸びている会社が理想です。直近の業績で、この3点をクリアしている会社は、将来も大きな利益の成長を実現する可能性が高いです。

売上高経常利益率はマネックス証券の銘柄スカウターでグラフとして視覚的に見ることができます。

⬇️例

来期の業績を中期経営計画や直近の決算説明資料でチェック

投資家としては、これを検討しなければなりません。

そこで、会社のホームページで中期経営計画や直近の決算説明資料をチェックします。

会社の描く中期計画に乗るか乗らないかの選択

成長株投資の肝は、この中期計画を自分なりにどう判断するかという点にあります。かなりざっくり言うと、「会社が描く中期計画に乗るか乗らないか」という選択をするということです。

中期計画の資料を読む手間を惜しまない

ページ数は多いですが、大切な資金を投じるか否かの判断をするわけですから、この程度の手間を惜しんではいけません。

わからないものには投資しない

中期計画の資料にまで目を通して、ビジネスの内容を理解できないような会社には、投資しないほうがいいでしょう。内容を理解できなければ、将来を予想することも、決算の実績を理解することもできないからです。

資料を読む際のポイント

「経常利益、利益率、売上高の3点が、なぜ高成長を続けられるのか」を突き止めることです。

資料を読んで疑問があれば、会社のIRへ電話して聞いてください。

「株式市場には、素早い投資家と敗者の二種類しか存在しない」

上記はウィリアム・オニールの言葉です。

色々と調べていくうちに、だんだんと自分なりに、「この会社予想は保守的ではないだろうか?」「もうちょっと実際は上振れするのではないだろうか?」などと考察できるようになってきます。

「自分の頭で数字を判断できる」ことが極めて大事なのです。

⏬ ウィリアム・オニール氏の著書

第5章 私の買い方、売り方を教えます–新高値ブレイク投資術の実践②

5分の1ルール

①投資対象は最大5銘柄

②投資上限は総資金の5分の1

③エントリーは投資上限の5分の1

③について

総資金が500万円だとしたら、投資上限100万円の5分の1、つまり20万円になる。

10%の損切りをしたとしても、2万円の損失で済む。

総資金が400万円に減ってしまったとしたら

投資上限は80万円、エントリーは16万円。

逆に総資金が600万円に増えたら

投資上限は120万円、エントリーは24万円。

エントリーで成功する7つのルール

ルール① 原則として新高値更新日の翌営業日、寄付成行で発注して買付

ザラ場を見られる場合は、新高値更新日(高値を終値で確実に更新できること)当日の大引け間際で買い付けてもいいでしょう。ただし、高値を終値で更新できるのが確実と思われるときのみです。

ルール② 初回のエントリーは投資上限額の5分の1の金額で試し玉を入れる

ルール③ 含み益が出た段階で5分の1ずつをトレンドに乗って買い増す

購入単価は常に前回よりも高くなければなりません。このルールに従うことで、正しい側で売買できる可能性が高まります。

ルール④ 最初のポジションで含み損が出ている場合は買い増しをしない

つまり、ナンピンは絶対にダメだということです。なぜなら、あなたが間違っている可能性が高いからです。

ルール⑤ 1回あたりの買付金額を変えない

ルール⑥ タイミングを失したときは次のブレイクポイントを待つ

ルール⑦ 一度損切りしても再度ブレイクしたらルールに従って買う

現実には、1回でも振るい落とされると、この株とは相性が悪いなどと思い、嫌になってしまったり、自分の判断に自信を失ったりしますが、毎回のブレイクポイントを新しい機会としてとらえ、冷静に判断することを心掛けてください。

「損失が10%を超えないことを絶対に譲れない一線にする」

そもそも買値から10%も下げた時点で、その買いは、タイミングか銘柄選択がおかしいという合図だととらえたほうがいいでしょう。

買った銘柄が買値以下に下がってしまうことは、50%以上の確率で起きます。私たちは神様ではないのですから、間違えて当然です。大切なことは、間違えたという事実を受け入れて、自分の行動を変えることです。

大きな損失を出した銘柄とは、結局、大きな下げトレンドを形成しているので、そういう銘柄を握りしめていても、貧乏神と一緒に生活しているようなものです。

「損切りした後、ひょっとしたらまた上がるかも」などと考えてはいけません。確率的には、圧倒的に損失を拡大させるリスクのほうが高いからです。もし、意に反して上にブレイクしてくるようであれば、また買い直せばいいのです。

50%失ったら100%のリターンが必要になる

ボックス理論で損を減らす7つルール

ルール① 元のボックスに戻ったら売却

なぜなら、本当に強い株式であれば、戻ってこないはずだからです。

ルール② 10%下がったら売却

ルール③ 20%上昇したら損切りラインを引き上げる

株価が20%も上昇したのに、損失で終わらせるようなことはあってはなりません。

ルール④ ボックスの下限を一定期間うろうろしていたら売却

日経平均株価よりも明らかに弱い値動きを続けているなら、最長1カ月を目途にして売却します。

ルール⑤ 日経平均より弱い動きのときは売却

ルール⑥ 間違えたと感じたら反対売買

ルール⑦ 相場全体の危険シグナルが点灯したときはポジションを落とす

利益確定はテクニカル優先

内閣府が発表する景気動向指数の先行指数に、東証株価指数(TOPIX)が採用されている。株価が景気の先行指標だと政府も認めています。

株価を見るのです。将来の業績、好材料、悪材料の全てを、株価は先行して織り込んでいきます。

株価が上のボックスから下抜ける動きを見せたときは、何か自分の知らない悪材料を織り込み始めたと考え、売却しなければなりません。

ボックス理論で利益を確定するルール

【通常時のルール】 終値ベースでボックス割れしたときは原則全て売却

十分に利益が乗っていて、迷ったときは、とりあえず3分の1か半分程度を売って、株価の動向をしばらく観察します。

【急騰時のルール】 高値圏で三空が出現し、出来高が増大したら売却

原則として、窓を3つ開けて寄り付いた日に手仕舞いしましょう。また、急騰後の天井圏で超大陰線が出たら、その日のうちに売り。長い上髭も同じく売りです。その日中に売れない場合は、翌営業日に売却しましょう。

⏬参考

第6章 どんな相場でも勝つ投資、負けない投資

ディストリビューション日

ディストリビューション日とは、売りが買いを上回ったと考えられる日(※)のことで、日経平均株価やTOPIXなど主要株価指数の終値が前日よりも安くなるとともに、出来高が増えます。大口の機関投資家が売り抜けた日、と言い換えてもいいでしょう。

2〜4週間のなかで、ディストリビューション日が5回あれば、市場が上昇トレンドから下降トレンドへ転換した可能性が高いと判断できます。これはウィリアム・オニールの理論で、過去50年におけるすべての天井を研究した成果から導き出されたものです。

※筆者は、ディストリビューションを「出来高が前日比多くて、指数が前日比下落している日」と捉えました。

オニールの「フォロースルー」で相場の反転を探る

下げトレンドからのある日の反発を1日目と数えると、2日目、3日目と上昇し、4日目から7日目の間に、主要な株価指数が、前日と1日平均よりも多い出来高を伴って、約1.7%以上の大幅上昇(これをフォロースルーと呼ぶ)を見せたときに初めて、上昇トレンドへの確認ができたとするものです。

サイクル期間の目安

日経平均株価(1949年以降のデータを使用)

・上昇期間の平均は2年3カ月。平均上昇率は137%。

・下落期間の平均は1年。平均下落率は35%。

米国SP500(1929年以降のデータを使用)

・上昇期間の平均は4年。平均上昇率は137%。

・下落期間の平均は1年2カ月。平均下落率は35%。

i適時開示で情報をキャッチ

iOS専用ですが

https://www.mpocket.jp/apps/now.html

おわりに

最後に、新高値ブレイク投資術にチャレンジしてみようと考えているあなたに、参考になる本を紹介したいと思います。

本を買うのにかかるコストは、得られる経済的効果を考えると、非常に安いものです。ローリスク・ハイリターンの投資と言ってもいいでしょう。優れた投資家が買いた本を読めば、あなたの投資を改善させるヒントが必ず見つかるはずです。

⬇️レビューしてます(https://okanenooniisan.com/460/)

⬇️レビューしてます(https://okanenooniisan.com/201/)

⬇️今回レビューした書籍はこちら

↓こちらの記事も続けてご覧ください!!

🔻この記事がいいね!と思ったらYouTubeのチャンネル登録🔔&高評価👍もお願い致します(_ _)