私が特に覚えておきたい部分だけを抽出しております。

🔻この記事がいいね!と思ったらYouTubeのチャンネル登録🔔&高評価👍もお願い致します(_ _)

第1章 新時代の相場の動き

01 業績と株価は連動しないと心得る

株価が大きく上がり変動する要因は、業績ではなく材料の大きさだ。

良い業績だから上がるというのは、幻想だ。

材料が出てくると、市場は驚いて反応し買いがどんどん集まる。

今儲かっているわけでもなく、業績が良いというわけでもなくても、だ。

むしろ、業績が良いどころか、会社は大赤字で、前々から無配だったりする。

これだけは株をやる人は肝に銘じておかなければならない。

02 業績が良くても株価は暴落する

株というのは、「材料の先食い」がある。

03 赤字でも株価が上がる

言うならば、「思ったほど悪くなかった」から。

市場のコンセンサスという、専門家たちの予測に対して。

足元の業績がいかに悪くても、その業績による赤字を覆うばかりか、反転、大増益の夢をはらんだ何かの材料が明らかにされていると、「株価の先買い」の動きが強まり、それに、投資家やファンドが相乗りする。

これが、赤字→大増益の期待となり、足元の赤字は、将来の夢の実現のための準備に過ぎないと見なされ、全く問題にされないのだ。

04 悪材料が株価を上げる

株式市場では「なんだかはっきりしない」「不安である」というのが一番嫌われる。

市場が「あく抜け」の評価をすれば、株価は上がる。

例:BREXITの際のHONDAの工場閉鎖

どのようなニュースでも、プラスかマイナスかは、市場が決める。

個人投資家はそこを見極め、柔軟に対応しなければならないのだ。

05 不祥事は、むしろチャンス

不祥事で多いのは、食品業界の偽装だろう。

投資した企業が不祥事で倒産すれば、株式投資は失敗に終わる。

だが、関連企業やしっかりした親会社があり、その企業のブランド力があるならば、長期的に見れば再生は可能。

この可能性にかける勇気がのちの株価復活につながり、大きな収益になるのである。

例:2006年の不二家の不祥事。りそな銀行の仲介で山崎製パンの業務支援。現在は山崎製パンが大株主。

06 「不美人」に票が集まる

時代は移り変わる。

良く見える銘柄が投資対象として好ましい=株価が上がる、わけではもはやなくなったのだ。

日本の代表的な銘柄といえば、トヨタ、ソニー、ファナック、花王、富士通など枚挙に暇がない。

しかしこうした花形銘柄に投資をしても、我ら個人投資家の資産はそう増えない。

IoT時代の産業のコメは半導体だ。

例:ラサ工「リン酸」量産技術確立

美しいかどうかはわからないが、目立たない、知られていない会社でも、「物凄い仕事をしている」可能性がある。

「好み」や派手さだけで銘柄を選ぶのではなく、いぶし銀のmy銘柄を探し出して投資し儲けるのが、中小銘柄投資の醍醐味だ。

「この銘柄は知らないし、嫌いだから買わない」という人をよく見かける。

しかし、それでは、株式投資で成功する道を自ら閉ざしているのも同然なのである。

07 業績安定が株価の下げ要因となる

株式投資の世界では「安定している」「倒産はしない」ことが最大の強みではない。

ここを間違うと、資産をいくら持っていても、株で資産は増やせない。

例:東電の事故

東京電力といえば、資産株、安定株の代表だった。

一見、安定して見えた電力も、その裏で「原発」というリスクを抱えていたのである。

ここで確認したいのは、株式投資の強みは、「変化率」だということ。

将来、業績が2倍、10倍になるかどうか、というような期待値があり、そのような仕事をしているかどうかなのだ。

「安定している」だけでは、お金はその会社には集まって来ない。

投資家がお金を支払って、その資本で、夢のある仕事をして、社会に貢献する。

変わらず、安定しているだけでは、万が一のリスクには対応できない。

魅力もないので、資金は他に逃げる、株価が下がる。この構図にはまるだけだ。

08 不確実さが夢を呼ぶ

どのような分野の仕事に投資するかは、その人の判断によるから、「この分野が最強」などと決まるわけではない。

でも、例えばトヨタ自動車という世界有数の自動車メーカーでも、これから10倍に業績が伸びることは、まず不可能だ。

だから、目先の利く投資家はトヨタにお金を滞留させない。

これから必要な事業に目を向ける。

例えば、医療、人工知能、宇宙開発という分野。

いま、何の病気で人間が死ぬかといえば、2人に1人はガンである。

10 円高で上がる輸出株がある

円高=業績悪化というワンパターンの思考では、株の勝ち組にはなれない。

投資のバランスを重視するファンドや投資信託としては、いやでも輸出関連の銘柄は外せない事情がある。

そこで、同じ輸出関連でも「円高抵抗力のある企業」が円高局面で買われる。

その代表が小型車のスズキだ。

トヨタやホンダ、スバルが北米を相手に商売しているのに対して、スズキは、インドや東南アジアが主力で、対ドルで10円の円高でも、営業利益には1円円高分程度のマイナスにしかならない。

同じ傾向の銘柄には、ソニー、スタンレー電気もある。

11 市場コンセンサスのハードルは高い

我々個人投資家が時に忌々しく思うのが「市場コンセンサス」の数値というもの。

これは「予想中央値」とも呼ばれる。

株価はこの数値に基づいて、「買われる、売られる」ことがあるが、現在の株価はすでに、この予想中央値、すなわち、コンセンサスを背景にして、存在している。例えば、決算数値や予想値がこれを下回れば、「買われ過ぎの訂正」が起こり、株価は下げる。

この数値があるために、ある会社が20%もの増益率を誇っても、コンセンサスが25%であれば、急落に見舞われる。

12 暴落こそ、買い時のチャンス

私がこの本で、「間違いなく儲かる」と唯一断言できるのは、個別銘柄の事情ではなく、相場全体が崩れた時の「買いのチャンス」だ

例:トランプショックのトヨタを買った事例

あまりの急落に私は「これは戻すだろう。事件ではないし、テロでもない」という考えで、無難なトヨタを買った。

案の定、翌日のNY株価は、下げ過ぎから猛反発。連れて、トヨタ株も面白いように上げたので、即利益確定した。

市場というのは、雪崩のように下げる時があるが、その下げ過ぎの時は、修正の反発があるので、間違いなく買いなのだ。

「セーリングクライマックス」で、「割安は買い」のタイミングになるためである。

投資家を震撼させた「リーマンショック」。アメリカの金融機関が引き起こした金融危機だが、あの時は、「サブプライムローンがどこまで侵食しているのかわからない」とばかりに、見えない幽霊におびえて、株価は急落した。

しかし、一大事が起きた時は、流石のアメリカ政府も金融政策を打つ。そして、やがては回復するわけだ。

今後、核戦争にならなくても世界的な緊張が起きる可能性はある。それによる急落時は「買い」だ。

14 株価目標は嘘である

個人投資家には、評判が悪い「株価目標やレーティング」

この数字が発表されると株価は下がると言われる。

株式投資で利益確定するタイミングで最適なのは、好材料が出た時や割高に見える「株価目標」が発表された時。

この絶好機を狙い、ファンドは利益確定する。本当に目標まで上がるかどうかわからない株価の動きをにらむよりは、良好な目標が発表されて、多くの投資家が買いに入るタイミングのほうが、売るには都合が良いからだ。

ではなぜ、この証券会社が出す株価目標は評判が悪いのか。

それは証券会社の調査機関がサービスとしてファンド向けに出すもので、あくまでも「理論値」に過ぎないのである。

「そうなるはずだが実はわからない」程度のものだ。

これを知れば、目標まで上がるのを信じたり、まったりすることがいかに無謀であるかがわかるだろう。

相当高い株価に感じてるのに、「目標株価よりはまだ安い」などと当てにして買ってはならない。

15 酷い債務超過危機でも生き残る企業を見抜く

そのような銘柄にわざわざ手を出す輩はいないだろうが、実はどんなに経営が悪化しても「つぶされない」銘柄を底値で買うチャンスにもなるのだ。

例:東芝は、なぜ生き残ったのか?

それは「つぶすには大き過ぎた」「国家機密の漏洩」など、国自体の都合に関するほどの会社だったからである。

自由主義経済下であっても、国家の都合が関わる企業には、経済のセオリーを超えた力が働くことを、投資では知っておかなければならない。

その点では、東京電力と似た関係にあるだろう。

第2章 市場を動かす材料

16 市場は意図的に操作されているものと心得る

市場コンセンサスを基準にして、大手のファンドや証券会社は手ぐすねを引いて、「意図的な売買の準備」をしている。

国家にスパイ活動があるように、企業にも一種の「スパイ」、すなわち「インサイダー」がまかり通っているのが実情だ。

それは、ある銘柄のチャートの動きを見れば明らかになる。

業績好調がニュースなどで伝えられた時、その銘柄の日足チャートを見ると、すでに10日、20日前からすでに株価は右肩上がりになっているものだ。

要するに、業績の動向は内部の情報通からひそかに売買されて、一部の投資家には伝わっているのである。

決算数字だって、事前に漏れている。

もし、コンセンサスを下回れば、怒涛の下げが演出され、彼らは「売った後の買戻し」で、ちゃっかりと、利益を出す。

何かのニュースで売買に動くのは、個人投資家や国内の機関投資家の一部だけ。

それ以外の「ずるい」投資家は、何でも事前に情報をつかんでおり、有利な立場で利益を出しているのだ。

そのうごめきを知ったうえで、あくまでも押し目を買う、底値を待って仕込む余裕が大切になる。

17 先物で仕掛けられる相場に勝つ

先物は、現物株のような出来高はなく、少ない資金で簡単に動かせる取引だ。投機家(ガイジンが7割)たちは、この手を使って相場を動かし、差益を狙う。

市場は「マインドコントロール」が利きやすい。

「先物が下がった」となれば、市場全体の動きもそれに引きずられる。

我々個人投資家が、この仕掛けで動く相場で勝つには「流れに乗る」しかない。

仕掛ける筋の都合をあらかじめ予想して準備し、動きがあれば「やはりきたか」と素早く対応することで、差益が取れる。

「予測の力」を持つことが、株で儲けるうえで最も大切なのだ。

例 9143 SGホールディングス

決算発表前3営業日連続で陽線を付けて上昇。

決算では《3期連続最高益》を発表。

その後連続陰線を付けて下落。

筆者は、陽線をつける前に事前に仕込むことが大切と語る。

20 小型株と大型株の動きは全く別物と考える

大型の銘柄はしばしば、アルゴリズムを利用したコンピュータ売買の対象となり、わずかな値動きを活用して、差益を狙われる。だから売買の頻度が極めて高くなる。

P58-59

これに対して、二部やマザーズ、ジャスダックなどの小型の銘柄を売買しているのは個人投資家が中心だ。

(中略)

小型株は仕手筋の動向を気にして、大型株はファンドの動きを注視していくのが賢明だ。

24 相場の裏に仕手筋を見分けよ

仕手株は、特定の団体が小型の株式など浮動株の少ない銘柄をターゲットにして、意図的に株を買い集め、ある程度の目標の玉を確保した後、様々な情報を流して買いを促し、株価が急騰したところで売り抜けるものである。

P66-67

(中略)

彼らは、比較的資金を持っている宗教団体、政治家、実業家、医師から一般サラリーマン、主婦まで幅広く資金源を持っている。

仕手筋は会員制をとっている。

上級から下級のランクまであり、ランクの高い会員には、情報がいち早く提供され、有利なタイミングで銘柄と買い上がるタイミングの情報がもたらされる。

(中略)

そして金融機関も、この仕手筋の動きに相乗りしている。

我々一般の個人投資家が仕手筋の動きを知るのは、出来高急増や株式専門誌などの報道のみである。

その時点では、すでに「仕手本尊(仕手の中心的な人物)」は、利益確定の段階に入っている。

(中略)

仕手株の深追いは禁物だ。

そして、不自然な出来高急増や株価の動きから仕手筋の動きを見抜く目を持てれば、長く相場を張っていけるだろう。

29 新興市場は1人の売りでストップ安になる

ただ、値動きの良い新興の銘柄ですら、参加者は個人投資家だけというわけではない。

P76-77

これはだいぶ前の話だが、セキュリティ関連の銘柄が大した裏付けのないままに、期待だけで急騰し、「どこまで行くのか」と人気化した真っ最中の午後、1億円の売りが出て、いきなりのストップ安になったことがある。

これは下手くそなガイジン1人の売りが原因だったのだが、小型の銘柄は売られる時も買われる時も大きく動くから、リスク管理をしっかりしないと、元金まで持っていかれる。

第3章 売買タイミング

31 史上最悪の時こそ、出動せよ

株式投資で「絶対に勝てる方法があるか」と聞かれれば、「ある」と断言できる。

P82

しかし、それは誰もがやりたくない、できない方法でもある。

近くは「リーマンショック」の時に、あなたは株を買えただろうか。その前ならば、ライブドアショック、ITバブルの時。

皆、持ち株は損切りしたか、長期の塩漬けになったことだろう。

でも、余裕の資金があるならば、「誰もが見向きもしない」その時こそ、株の世界では「チャンス」なのだ。

ご存知の通り、経済は一時的な恐慌や不安があっても、決まって政府の救済や経済的な対策が敷かれ、やがては回復する。

32 「この世の終わり」で強気になれ

投資家が株でリスクをとるときの運用資金に対する割合は、1回2%が理想と言われる。

P84-85

機関投資家や仕手筋はそのルールで動いている。

(中略)

100万円であれば、2万円だ。確かにこれなら、なくなっても「痛くも痒くもない」。

しかし、実際はどうだろうか。

100株2万円で買える有望銘柄はほとんどない。

(中略)

リスクが取れる金額まで、運用資金を増やすための努力が先になる。

要するに、超ハイリスクの銘柄で大きくリターンを獲りたい人でも、最初は資産をある程度コツコツ増やして、その後に、「打って出る」ということなのだ。

500万円の2%リスクなら10万円。これならば、選択肢は格段に広がる。

33 落ちるナイフを見届けた後に勝機あり

「半値八掛け二割引」と昔からよく言う。

P86-87

高値の半値の8割を、さらに2割引した価格、つまり高値の32%が下げ止まりの目処になるというものだ。

34 「閑散に売りなし」強気になるのが良い

市場の売買出来高が急に少なくなり、閑散な相場になった。

P88-89

買いは引っ込み、大手の売りもほとんど終わってしまった。

このような状況で、我慢できなくて「損切り」をするのは、愚の骨頂である。

(中略)

売るものは売られ、買う人もまだ出ないで、「下値横ばい」状態で、イライラするような閑散相場。

実は、安値放置の優良銘柄を拾うには最適の状況なのである。

35 出来高急増の下げはファンドの売り

ファンド関連で、よく「45日前ルール」という言葉が使われる。

P90-91

投資家はファンド(投資信託)を売る、つまり解約する時に、各四半期末の45日前に通告しなければならない。

(中略)

決算期末の45日前というのは、上場企業に定められている「四半期決算の発表」タイミングと重なる。「決算日」と「決算発表日」には、大体45日のずれがあるのだ。

ファンドで投資している投資家は、決算発表日の45日前、すなわち、年に4回ある四半期決算の45日前に、売却するか、しないかを決める。

そのために、企業の決算発表が行われる5月、8月、11月、2月半ばのタイミングで、決算数値による大量の売買が行われるので、投資家にとって「決算マタギ」は、大きなリスクがある。

決算発表前に株価が大きく動くのは、往々にしてこのようなことが背景にある。

もしファンドの売りで暴落しても、内容のある銘柄ならば、慌てず保有して復活を待つのが良い。

37 機関投資家のポジション調整を拾う

彼らは運用の調整のために、3月と9月に、売却する銘柄を決める。実はそれでその対象の株は下げる。

P94-95

というのも、3月と9月に運用成績を確定する決算を行うので、配当を受け取るために保有し続ける銘柄と、差益を取るための売却銘柄に分け、即実行するからである。

このタイミングは、逆に言えば、買いのチャンスになる。

機関投資家たちは差益が出ている銘柄の多くを売るので、東京市場の大方の銘柄は弱くなる。

ただ、利益確定した銘柄を二度と買わないわけではなく、下げれば仕込むのがファンドだ。

(中略)

売られて安くなった3月、9月の有望株を仕込む。その次には機関投資家が買いを入れてくる。そこで利益を出して売ってやれば良いのだ。

P95には3月末にかけて徐々に下落する3402東レの事例が掲載されています。機関投資家の売買代金は大きいので、1日で全て売るのではなく、数日間〜数週間かけて少しずつ売っているのでしょう。3月末、9月末から逆算して1ヶ月程前から徐々に下がっている銘柄で、業績もよく、それまで株価が上昇していた銘柄が今回の対象になるということでしょう。掲載されているチャートでは3/26を底に上昇に転じているので、うまく3末・9末の配当権利を取ることができればダブルで美味しい結果となりそうです。

39 相場抵抗力を感じて反発に向かう

株価にはご存知のように波がある。

P99-100

強気相場の次に来るのが、「大幅調整」の嵐だ。

でも、この調整があるから、「割安銘柄」が出てきて、再び、見直されて買われる。

(中略)

しかし、「二番底、三番底」で、下値の確認ができると、市場では「明るいニュース」が評価されて、底値からの反発相場になる。

(中略)

上げた株価は下げ、下がった株は割安感が出れば、やがて上がる。

第4章 テクニカル

40 底値のシグナルを探せ

大底では、得てして「投げ売り」が出るものだ。だから、下げも急になる。いくらでも良いから「成り行きでの売り」が出るわけである。

P102-103

ここで、テクニカルの分析をすれば、チャートでは「下ヒゲの長いローソク足」が出る。別に、難しくはない「底値シグナル」である。

「下ヒゲ」が、1本でも十分だが、2本出れば、反転の確率が極めて高い。

42 日足の陰陽線の癖を見抜け

それぞれの銘柄には、同じ上げであっても、陰線が多い、陽線が多いなどの癖がある。

P106-107

それを見抜く目を持つと、勝負に強くなる。

例えば日足で陰線が多いのは、「寄り付き高値」の傾向がある銘柄である。

こうした銘柄は朝の寄り付きで信用の売りをしておけば、得てして下がるので、そこで買戻しを繰り返せば、利益確定のチャンスが多くなりやすい。

43 ゴールデンクロスは買いではなく、利益確定の時

「ゴールデンクロスは買いだ」と言われている。なぜなら、クロスした時点で勢いがあるので、さらなる上値が期待できる、その可能性が高いと思われるからである。

P108-109

しかし、あくまでも、確率のことだ。

多くのシグナルを見てきたが、クロスしてさらに上値を目指す銘柄もあるが、その時点で「目標達成」とばかりに、反転下落する銘柄も少なくはない。

なぜそうなるのか。

それは、すでに保有している人(特にファンドなど)は、クロスする前の、もっと株価が低い時点で「下値確認」して、多く仕込んでいるので、クロスの時点をむしろ利益確定のシグナルとして使うからだ。

(中略)

大勢の行動に合わせるのではなく、少数の行動をとる。株に勝つにはこれしかない。

「ゴールデンクロスで売る」。この投資家の勝利の確率は極めて高くなるはずである。

皆と同じ行動で勝てるような相場ではなく、孤独の行動が株の必勝の考え方である。

44 ネックライン抜けを逃すな

長いもみ合いの後の上げは、簡単には崩れないのが、一般的である。

P110-111

しつこく売りをしていた筋や弱気の利益確定の人の「売り玉」が途絶え、買いが勝っていて、誰もが「買い有利」と判断するので、株価の上昇の勢いが増していくというわけだ。

(中略)

ただし、この勢いが無限に続くかは疑問だ。

適度な利益で手仕舞いをしなければ、強烈な売り仕掛けが出てくる可能性があるので、注意が必要と言える。

持ち合い抜けの株価の勢いを活用して、うまく利益を上乗せできた時点でトレードは完了が賢明である。

次の局面では違ったトレンド形成の可能性があるので、用心しなければならない。

45 ダブル底を確認して打って出よ

株価の下落の後の「底値確認」のチャートには、様々なものがあるが、一番容易なのは、「ダブル底」だ。トリプル底もあるが、確率からすればダブル底、すなわち、下値での二度の底値確認からの反発のシグナルが手堅い。

P112-113

これは日経225平均の「二番底確認」でも活用されていることもあるし、個別の銘柄の動きでも、「ダブル底からの反発」が買いシグナルとして活用される。

皆がそう考えている時は、「ダブル底は買う」行動が出やすいので、それに乗るのが賢明と言える。

(以下、4911資生堂の例を挙げて)

6000円近辺で二度の底値を付けた後に、株価は陽線続きの強烈な上げを見せている。

この背景には、この銘柄特有の「売り残の増加」「信用倍率の好転」がある。

6000円で底を付けて、7000円台回復となれば、流石に上げの加速も緩やかになるが、ダブル底のシグナルをうまく活用した人には、たまらない含み益のご褒美があるだろう。

似たような底値の付け方をする銘柄はいくらでもある。

「底値買い、吹き値売り」を目指す人は大いに活用して欲しいシグナルである。しかもたまにしか出ないわけではなく、極めてポピュラーだ。

46 75日の移動平均線は乖離を見ろ

5日線と25日線は割合にポピュラーだが、75日線については、いまいち、その正しい使い方をわかっていない人が多い。

P114-115

75日線は、言うなれば3か月間の株価の動きをとらえた、割に中期の株価の動きだ。

この移動平均線が上向きであれば、株価のトレンドは上げ。もし、株価がこの移動平均線を上に突き抜けた時は、強い上げのシグナルとなる。

(中略)

75日移動平均線が上がっているのに対して、株価が下に向いて乖離した時は、「押し目」と判断して買い、反発した時は、揺り戻しの買いが入ったと判断して、そのタイミングで利益確定するのが賢明だ。

5日線や25日線では、明確な乖離状況はわからないが、75日移動平均線ならば、傾向がつかみやすいので、このテクニカルの読み方で大勢に逆らわない株価の位置を読むことができる。

ただ、デイトレなど短期の取引には向かず、ある程度、中期の投資向きにはなる。

我々個人投資家は、中期でテクニカルを読んで、じっくり勝負するほうが、勝率は上がるだろう。

48 高値の大陰線は逃げるが勝ち

株取引を、道路の渡り方にたとえる話がある。青信号では、人が渡り始めるのを一拍遅れて渡り、渡り終えるのは、他人より早く。それが一番安全だというわけだ。

P118-119

周りの様子を見ながら、賢く立ち回る。株の世界でも「生き方」が問われる。

最悪の時は、利益が出なくても、損が出ても、突然の異変時には「素早く逃げる」行動が必要だ。そうでないと、生き残れない。

ずる賢くあれ。

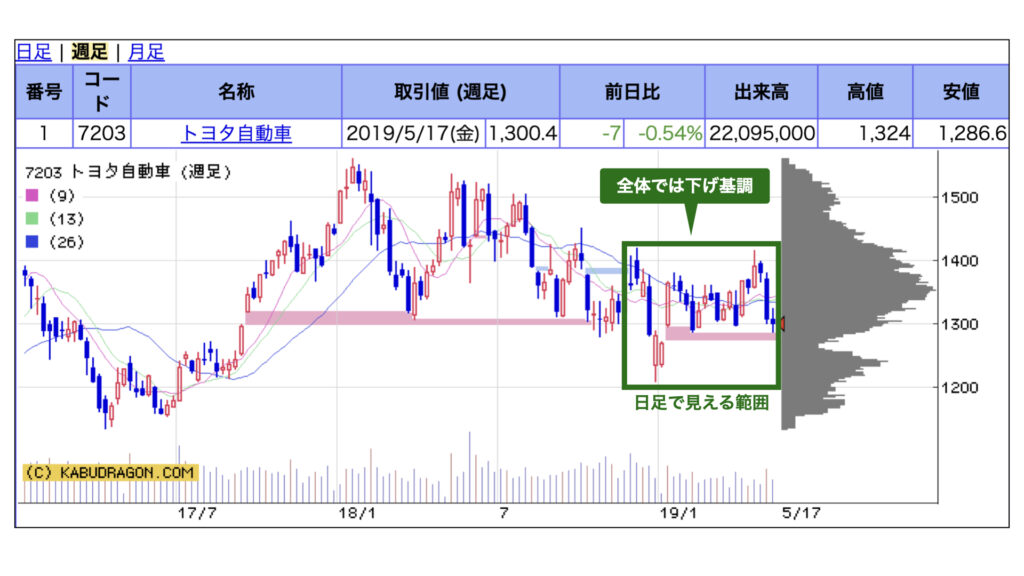

52 チャートは必ず日足、週足で見る

例えば、トヨタ(7203)の日足でゴールデンクロスを目にして、「買いシグナルだ」とばかりに買っても、その後の株価に勢いがなく、ここで購入した人には利益確定のチャンスはほとんどない。

P126-127

なぜこうなるのか。

それは週足を見ると、明確になる。週足の中期的なトレンドが右肩下がりなのだ。

日足で見ると、強く見える足も、実は弱々しい右肩下がりであり、買いのチャンスではなく、購入してはいけないことが読み取れる。

このように、日足と週足双方を見ないと、トレンドは明確にならない。

ゴールデンクロスならば、長期、短期双方がクロスしている銘柄を選ぶのだ。

第5章 数字

55 企業業績は変化率にこそ注目すべし

株価に影響する企業の業績動向を考える時に、最も注目すべきは、「安定成長」ではなく、「伸び率」である。

P134-135

前年度比で5%の伸びの企業が良いか、10%か、100%か、と考えれば、それは100%の企業が株価上昇の可能性は高いだろう。

ただし過去の業績は織り込み済みなので、来期の業績動向で株価は動く。あくまでも、未来志向なのが、株価の動きだ。

大きなお金を動かす機関投資家、すなわちファンドや年金資金などは、安定的に利益を出し、配当もそこそこ出している企業に分散投資をして、前年度比プラスの運用を狙う。

そのために、業績予想の良い銘柄には、重点的にお金をつぎ込む。

しかし、少ない資金で運用する個人投資家が狙うのは、このような「安定成長」ではない。変化率である。

その変化率はどこで調べるか。

四季報やネット情報である程度はわかるが、できれば、その企業の現場に行くのが望ましい。

お店であれば、そのお店に行ってみる。

サービスならば、受けてみてサービスの質や顧客対応、そのサービスの需要を調べる。

製品であれば、販売店に行って現物を見る。この努力が株式投資の成果につながる。

かつて、ユニクロの創業期に、お店の前に長蛇の列ができたのを見て、この銘柄ファーストリテイリングを1万円弱で買った人が多かった。

確かに、「安かろう悪かろう」の評判も一部にはあり、実際そうした面もあったが、創業社長のブランド戦略と機能性やファッション、広告効果で、株価はうなぎ上り。

昨今では6万円の水準を維持している。

投資の対象になる会社は現場を見る、現物を見る。これで、業績のトレンドが会社やネットで紹介される前にわかるはずだ。

これくらいの努力は大切なお金をつぎ込むのだから、当たり前である。

株で儲けさせてくれる投資対象の情報は、現場にあることを知っておこう。

57 決算短信は行間を読め

3月に本決算をする企業は、3月に〆てすぐに発表するわけではない。

P138-139

「有価証券報告書」という形で発表されるのは、3ヶ月後の6月が主になる。

そこで、証券取引所がそれぞれの上場企業に対して、「決算短信」の作成を要請して、これが四半期ごとに取引所やメディアに発表されている。

決算〆日から1ヶ月半後に発表されるこの内容で株価が大きく動くことに注意したい。

内容は、上場会社の貸借対照表、損益計算書をはじめとした決算情報である。

事業が順調にいき、利益が予想通りに上がっているかが最大の関心事になるので、この数値が予想を外さないかどうか、注目が集まる。

ただ、この短信が発表されてから動くのは賢明ではない。専門家は事前に様々な方法を駆使して、情報を集めているので、株価はすでに「織り込み済み」で動いている。

内容は発表されないと確かなものはわからないが、日足を見ていると、情報が漏れたかのような動きになっていることがほとんどなのだ。インサイダーまがいが常態化しているのが、株式市場である。

良い決算内容が予想される企業の株価は、だいぶ前から右肩上がりになり、決算発表と同時に「材料出尽くし」になる可能性が多い。決算のニュースで投資候補として初めてあげた人は、これまでのチャートの動きをしっかり見よう。

決算短信はその内容はもちろん重要だが、先行きの見通しが明るいかどうかを見なければならない。

相当良いものであっても、先に「伸びしろ」がなければ、株価は伸びない。

それを判断するためには、注目の企業の内容はもちろん、その業界の置かれた環境についても知ることが大切だ。

そのうえで決算数字を見なければ、単なる数値の増減の比較にとどまり、「深読み」ができない。

プロはそれをやっているので、やらない個人投資家との差は歴然となる。

59 配当利回りで判断するな

配当利回り27%、12%などという銘柄も本書執筆時点でもある。

P142-143

しかし、それに乗るのは早計だ。

その銘柄は「儲かって配当をガンガンする」わけではなく、株価が暴落して前期の配当に対して利回りが上がっただけのこともあるからだ。

結果的に経営悪化で今期は無配になり、株価も下落して大やけどをするかもしれない。

(中略)

大切なのは、株価が安定していて、利回りも相対的に高いことだ。

その点から言えば、東証1部銘柄が比較的安心である。

昭和シェル(5002)、JT(2914)、長谷工(1808)、アサヒHD(5857)、SUBARU(7270)は、どれも利回りが6%前後であり、株価は底値近辺で安定している。悪い材料も結構あるが、倒産の可能性は低い。

このような銘柄の下値を拾うのが、配当狙いの常道であろう。

60 信用倍率の好取組に注目せよ

何度も述べているが、株価は絶対的な理論ではなく、あくまでも「需給関係」で決まることを忘れてはいけない。

P144-145

買う人がいて、売る人がいる。その株数が合って初めて「株価」が成立するのだ。

(中略)

株価が天井に感じられると、信用取引をしている人が「高過ぎる」とばかりに「売り建て」を行う。

それが増えると、株を借りて「売り建て」るわけだから、次第に現物の株は少なくなり、やがては「株不足」の状態になり、「貸株の利息」が付くようになる。

このように売りが多くなると、信用の倍率は「1」を下回る。「0.5」や「0.2」等。

これらの「1」以下の取り組みの銘柄が「信用取り組みが良い」と言われる。

こうなると、売っている人が多いので、「踏み上げ」狙いで株価を上げる輩が出てくる。

この上げで、信用で売り建てた人は無限大の含み損になるので、仕方なく「買戻し」を行う。そうすると、さらに株価は上がる。

人気銘柄の最後の壮大な上げはチャンスであり、売り時も難しい。信用の好取組は魅力だが、深追いは禁物である。

あまりにも株価が「すっとび高値」になれば、「売り有利」の状態になり、利益確定で売る人が増えるので、株価は下がる。

株価は買いと売りのバランスの上に成り立っている。「売り買い拮抗」の先を見るのが、面白い。

第6章 銘柄選択

61 銘柄選択は絞って動く

投資に当たって、プロのようにすべての銘柄に目を光らせるのは、困難である。仕事でやっているわけではないし、おのずと限界がある。

P148-149

そこで、個人投資家が有利に戦うには、「得意分野」「知ってる会社」「興味のある会社」に対象を絞ることを薦めたい。

こうした会社ならば、20社くらいでも業績を追い、テクニカルの検証をスマホなどで適宜行うことができるはずだ。

62 銘柄選択に優先順位を持つ

私は銘柄選び、買いに入るタイミングは、ひとつの方法ではなく、いくつかの考え方を持っている。

P150-151

ひとつは、時流に乗った右肩上がりの銘柄の押し目を狙う方法だ。

これは業績が良く、材料があり、トレンドが右肩上がりである銘柄で、その押し目を狙うことにしている。

上げている最中に乗るのは、調整に遭遇し、逆に時間がかかるので、必ず、調整からの下げの後の反発を狙う。

もうひとつは、人気の銘柄や優良銘柄が底値シグナルを見せた後に、長期狙いで買うことだ。

これも時間がかかるが、さらなる下値で含み損を抱えるリスクがないので、精神的に苦しくない。

基本は、上げトレンドを狙うことだ。

しかも、必ず、押し目である。上値を追いかけることはしない。

ファンダメンタルズのPER、PBRは、夢が買われる時代なので、あまり重視はしていない。

PERでの割安を買うのは簡単だが、将来の事業環境が悪いか、頭打ちで安値放置されているものを買っても勝機はない。

東証一部は基本的に事業内容重視だが、さらに、テクニカルのタイミングを優先する。

新興市場は材料+テクニカルで、第一はテクニカルでの押し目を買う。

新興は業績より材料なので、人気の銘柄のトレンドが押し目のタイミングを狙う。

63 買った株は下がると思え

「自分が買ったら下がった」という考え方にとらわれる投資家は決して少なくはない。

P152-153

なぜそうなるのかと言えば、付和雷同的に勢いに任せて買いに出た結果だからだ。

株を買うには、それなりの判断の基準、言ってみれば投資の哲学がなければならない。

それがないと、次の売買の学びにつながらない。

本書では「飛びつき買い」を禁じているが、株のトレンドには、必ず上げ下げがあり、できることなら、上げの途中の押し目を買いたいところである。

上げトレンドの押し目と認識しているならば、1日、2日の動きに惑わされてはならない。

トレンドが変わらなければ、待っていれば、下げに対して圧倒的な上げ局面があり、さして辛抱しなくても「含み益」の時がやってくるはずだ。

もし、「買うと下がる。それも長い間」というのであれば、あなたは日常的に「高値掴み」「天井買い」「いわれなき強気」という過ちを犯していることになる。

その投資スタンス、投資の癖は絶対に修正しなければならない。でないと「勝てる投資家」にはなりにくい。

「皆が買ったから買う」ではなくて、自分が買った理由を、理論的に言葉にできるだろうか。

それを見直すだけで、過ちは減る。

私が普段とっているのは「超不人気株」に注目して、下値に届いたところで手を出す手法。

超不人気なだけに、情報がそこここから流れてくるようなことがない分、人の言葉に惑わされずに済む。

時間はかかるが、失敗は少ない。

「幽霊と相場は寂しいほうに出る」という有名な格言があるが、株を買う行動は孤独であり、人が動かない時に行動する毅然とした信念や裏付けが必要だ。

それができなければ、株式投資で期待する成果は出せまい。

64 円高を逆手にとってチャンスをつかむ

ここに、輸出比率の多い銘柄をあげてみたが、それらすべてが業績が悪いわけではない。

P154-155

例えば、輸出比率が100%の三井海洋開発(6269)は、海外で浮体式の原油生産貯蔵設備を建設して、安定的な収益を上げている。ところが、円高が響き、PERは10倍程度と割安に放置されている。

また、小型建機の竹内製作所(6432)は、輸出比率が97%と高く、円高では自動的に株価が下がる。

しかし、アメリカなどの住宅建設向けに輸出は伸びていて、業績も良く、増配を続けている。そのために、PERは8倍と極めて割安だ。

なぜそうなるかと言えば、マイナスになる為替相場であえて買う必要がないので、機関投資家があまり動かないからである。

しかし実は、円高ではひそかに割安な株価で仕込んでいる。

円安に傾いて、株価が上がった局面では、ファンドは逆に利益確定に回るのである。

円安になって、株価が上がってから買う個人投資家にはどう考えても勝ち目はない。

だから、割安に放置される円高の時こそ、「仕込み時」と考えて行動するのが、株で確実に儲ける法則である。

69 情報の「網を持つ」株を買う

株式に関する情報で大切なのは、新聞やネットで明らかになる前に、巷の動きで感じられるような立場を利用して、有利に銘柄選びやタイミングを計ることだ。

P164-165

(中略)

誰でも、かかわっている仕事や趣味、興味があるだろう。

その強みを生かせば、株式投資で有利に戦える。

大切なのは、専門のトレーダーに勝るような自分のアンテナのある分野を持つことだ。

第7章 投資戦略

70 市場は時に間違うものである前提で考えよ

個別銘柄にとって、程良い状態では「買いたい」と思う投資家が多くなるので、売る人よりも買いたい人が上回り、株価が上がる。

P168-169

ただ、市場に大きな影響を与えるファンドは、すでに述べたように「決算」があり、投資家都合の解約もある。これが株価変動の見逃せない動きになりやすい。

そのために、様々な条件は整ってはいるが、株価は上がらないどころか、むしろ、利益確定に押されることがある。「節分天井、彼岸底」の要因にもなっているわけである。

(中略)

そこで大切なのは、買った時の信念に基づいて、簡単には慌てず、持ち続けることである。それだけの余裕がないよ市場の勝ち組にはなれない。

いまは、短期のトレードが盛んだが、株を持って大きく資産を増やしている人は、成長銘柄をきちんと調べて、長期で持ち、何倍にもしている。

買う時の方針、計画を銘柄ごとにメモしておくのは良い習慣だ。

そうすれば、目先の変動での慌て買いが避けられる。

71 良いニュースでは動かない

前に書いたが、材料が出たり、良いニュースですっとび高値の時は、明らかに「売り場」である。

P170-171

少なくとも「買い場」ではないことを心に留めておきたい。

一般的に、増益や新商品の開発などのニュースでは、初心者などの買いが集まりやすい。

また、証券会社も顧客に買いを勧めて手数料を稼ぐ良いチャンスである。

株を買うのには、「上がっている」「好材料が出た」という理由があると、とりあえずは説得性があるからだ。

しかし、それはファンドなどのプロの連中にとっては、売り場、利益確定の場であり、買いではない。

機関投資家は、株は安い時に小分けに仕込み、出来高急増で一気に利益確定を行うのが、通例だ。

個人投資家も、プロに負けないで、安値を仕込み、高値を売る習慣を身につけなければならない。間違っても、高値をつかむような愚行はしないことだ。

古くからある株の格言に「噂で買って事実で売る」というのがある。

事実が発表されれば、普通に買いが集まるので、勝つ人はそこを「利益確定のチャンス」と、待ち構えているのだ。

最近では、オンコリスバイオファーマ(4588)が開発中のガンに対するウイルス療法で、中外製薬との業務提携を発表し、ストップ高・急騰したことがある。

しかし、すでに発表前から上げ始めていて、ようやく買った時が高値になった。

問題は「噂」の時点では、不透明なことも多く、なかなか買えないということだ。

しかし、トレンドを見れば、早耳筋が仕込んでいるので、株価はじわりじわりと上がっている。そのトレンドは誰も隠せない。

このトレンドから、間違いのない仕込み場を見逃さないことが大切だ。

72 常に、余裕資金を持て

株式投資の勝ち負けを左右するのは、運用先や運用方法もあるが、最重要なのは「気持ちの持ち方」である。

P172-173

例えば、「株式投資に充てた資金が下落で減ると、3か月後の生活に支障が出る」などという余裕のない投資は、まず失敗する。

極端に言うと、「なくなっても良い」くらいの気持ちの余裕がないと、株価変動に対する抵抗力が持てない。

株価が下がると「夜も眠れない」というのでは、うまくいかないどころか、体にも良くないし、楽しくない。

そこで、余裕資金の目安だが、まずは、「使い道が決まっているお金」でないことだ。

生活費はもちろん、教育費、家賃、交際費、住宅ローン原資など。それを株で運用して増やそうとすると、総じて失敗に終わる。

さらに、使う当てがなくても、月収の6か月分は手を付けてはいけない。

月収40万円であれば、6か月分240万円は手を付けない。余った資金で投資をする。

「そんなことを言ったら、余るお金はない」

と、言いたいところだろうが、そういうお金をつぎ込んでいる人が多いのが、「個人投資家は株で儲からない」最大の理由である。

定年後の人なら、現預金の20%まで。

これはあくまでも理想論だが、「なくなったら困る」お金はつぎ込まないことだ。

なぜならば、株式投資は絶対に儲かるというわけではない。

「ハイリスク・ハイリターン」商品だ。大化けもするが、倒産すればゼロにもなる。

ことサラリーマンとして社会人生活を過ごした人は、自分の身銭を切った勝負に慣れていない。損失への抵抗感が強いのだ。

このことをしっかりと肝に銘じて投資に臨まないと、うまくはいかない。

株価が上がろうが下がろうが、気にしない。これくらいの図太さで臨めば、良い成果に与れるだろう。

74 一度に売買を決めない

株式投資には、様々な教訓や格言があるが、長い歴史の中で伝えられた重みのあるものが多い。

P176-177

「売り買いを一度にするは無分別、二度に買うべし、二度に売るべし」

これも、有名なものである。

人間、欲が深いから株価が上げてきて、出来高が増えると、「買いたい」思いが募り、見境なく買ってしまいがちだ。

逆に下落の場面では、「売りたい」気持ちが前面に出て、我慢できずに「一気売り」の行動をする。

それが良いタイミングの時もあるが、大体は後悔する。それを避けるには、売買の分散が必要だ。

分けて買う、分けて売る。

この行動が確率を高めることになるからである。

一寸先の株価は誰もわからないが、ある程度の予測はできる。その予測が間違うことも多いのだが、後悔をなくすために、売買の行動を分けるのが好ましい。

売買の方法に「ドルコスト平均法」というのがある。

毎月同じ金額で株を買えば、株価が下がった時に多く買えて、上がった時には少なく買うことになる。

合理的な方法で買いの平均コストは低くなる。買いのコストが低ければ、株価が上がった時に、含み益となりやすく、安定的な利益を積み上げることができる。

この方法が買いのタイミングを多くする方法だ。

そこまで徹底する必要はないが、とにかく一度で勝負をしないこと。

買うタイミングはあくまでも底値からの反発。

売るタイミングは「買われ過ぎシグナル」が出る直前の分散売り。

愚直に繰り返すことで、利益は上がる。

76 短期勝負を長期に変えない

デイトレーダーがよくやりがちなのが、デイトレでうまくいかず、利益確定のチャンスを逃して、含み損の銘柄をその日に決済しないで、スイングトレードや長期投資に切り替えることだ。

P180-181

損を出したくない、そのうち値上がりして、含み益になるだろう。

その気持ちはわかるが、お勧めできない。

なぜならば、デイトレを仕掛けたのが、その対象の銘柄が人気化して、出来高も多い時である。

いわば、絶頂期に売買している。

それを持ち越し、長期投資にするのは、不人気化した銘柄を持ち続けることに他ならない。

テクニカルの面でも下降トレンドになるのが大半である。

それをやると、失敗の株の山となり、含み損の資金が次々と増えていき、合計の含み損も増えていく。

絶対好ましいことではない。

もし、銘柄に惚れているのであれば、下降トレンドから上昇に転じる時を待って、再投資するスタイルのほうが成果は良いし、納得ができる。

短期での投資で失敗した時は、一気に処分して、チャンスの多い銘柄に再投資したほうが資金が寝ないし、精神的にも良い。

「引かれ玉」は放置しておくよりも、すっきり処分する。

常に、無駄な銘柄はなくして、投資方針に沿って挑戦することだ。

そもそも長期で持っていて良いのは、ゼロ金利時代の運用に充てる「高配当銘柄」だけである。

それ以外は押し目買い、吹き値売りに徹する。

それでこそ、株で利益を得られるのだ。

第8章 地政学リスク

第9章 株で負ける

🔻この記事がいいね!と思ったらYouTubeのチャンネル登録🔔&高評価👍もお願い致します(_ _)